【凤翔观察】凤翔投资2019年年报:钝感者成功

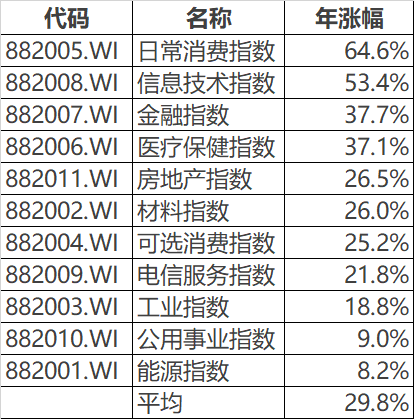

股市一轮大的牛熊周期平均长达7年,2015年中~2018年末市场走完了3年半的熊市见了大底,2019年迎来了新周期的第一个上涨年,全年中证全指+31.11%,其中大盘股沪深300指数+36.07%、中盘股中证500指数+26.38%,小盘股中证1000指数+25.67%,凤翔旗下的全体基金都显著跑赢了以上主流指数。

一、在反转中分化

2019年是熊末牛初的反转第一年,市场特点是分化:

在大小盘方面延续了2015年中至今的风格,大盘股显著强于小盘股。

在行业方面主要是消费行业、科技行业走势强,其他行业走势明显弱很多。

在基本面风格方面是高ROE的龙头股,也就是高质量风格表现极强,但低估值、高成长两个价值风格都弱。

为什么出现这样的现象?

一是熊末牛初信心仍弱,经济底半隐半现,因此低风险的龙头股、消费股先涨自然是市场稳妥的选择。

二是外资今年流入超过3500亿,外资急吼吼进来抄底,选择大盘龙头股自然是最简单安全的策略。

三是2015年中以来一直是大盘股强于小盘股,这种风格引发的心理惯性一直延续至今,正是2013~2015一直是小盘风格的反面。

四是5G商用、贸易战引发的半导体国产化替代,使得科技尤其半导体行业走强。

二、整体低估局部偏高

当前我们监控的市场估值中位值,仍然低至相对历史均值折价34%,仍处于大幅折价状态,然而因为2019年的分化特点,少部分的一线龙头股不仅完成了估值修复,还惯性冲高越过了历史均值出现了小幅高估。对于这部分一线龙头股,目前还谈不上风险大,只是再期望像近3年一样估值+业绩戴维斯双击继续大涨已经不现实,后期主要只能赚企业内生增长和分红的钱,估值提升空间已经不大。

但对于大量低估值的中小盘绩优股、二线蓝筹股,我们认为后市空间非常大,等市场风险偏好略微提升,风格开始轮转,就有大行情的可能。

三、死扛vs择时,谁是长期赢家?

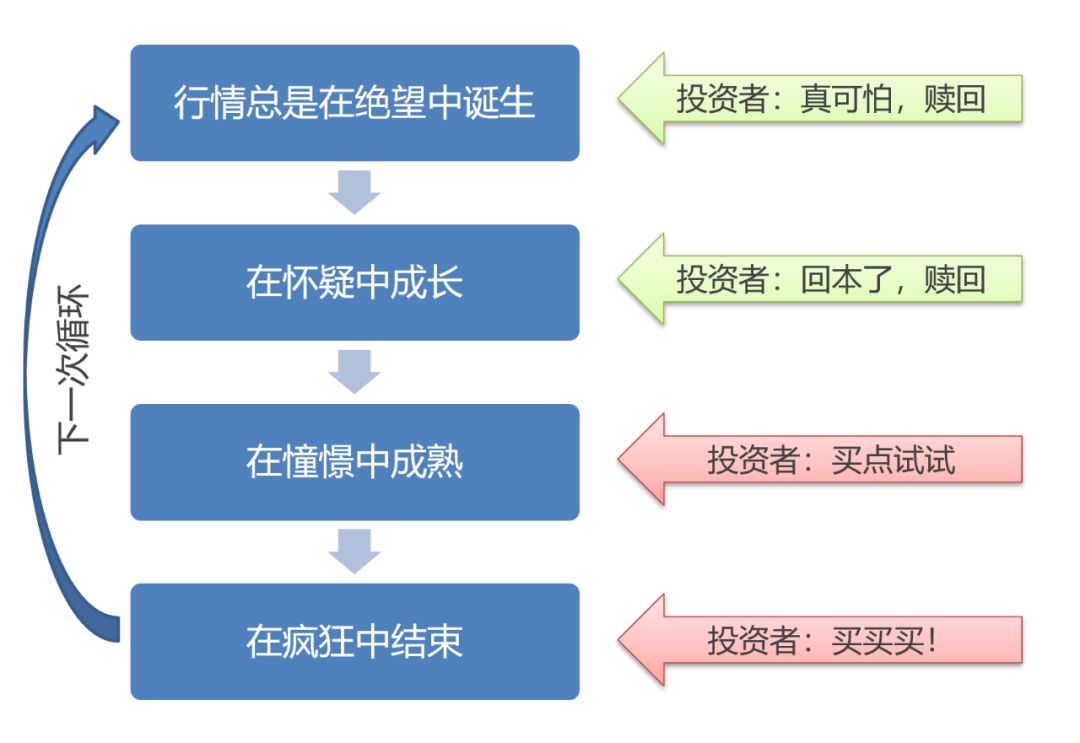

眼看着熬过了熊市大底,一轮新的上行周期款款而来,然而可惜的是,每一轮牛熊市,都总有一些投资者在进行追涨杀跌的操作,导致不赚钱或者收益率远低于基金的长期收益。

经常有投资者自豪地说:我是长线投资者,我一般都投好几个月的!

而正如开篇所说,股市一个完整的牛熊周期通常长达7年,如果不对投资时间计划到3~5年以上,都不一定能见到上行周期,谈何确保盈利?相反,如果持有时间达到7年,完整地经过一轮牛熊周期,由于上市公司业绩平均每7年增加一倍(年化增10%),而股票型基金平均每7年涨1.6倍(年化涨14.9%),这个回报是高于其他任何大类资产的。

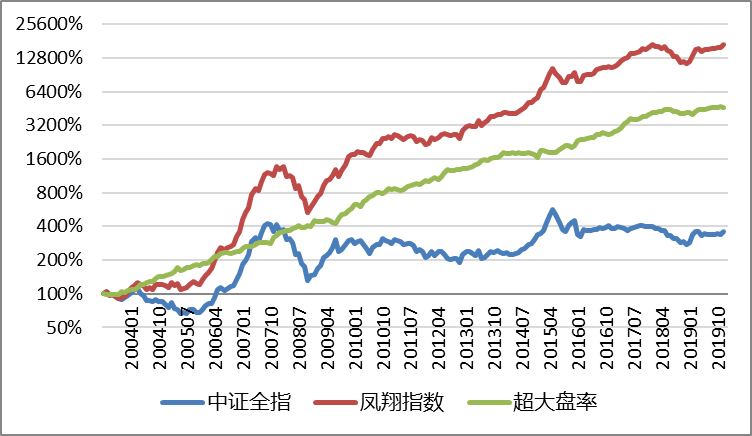

如图示,2004~2019年股票型基金平均涨幅达870%,年化收益13.5%,但绝大多数基金投资者都因为错误地高买低卖、追风格,而没有获得平均收益甚至亏损。

也有投资者说:投资我只投牛市,其他时候都空仓。

事实上一来没有人能长期准确地预测牛熊市(事后诸葛亮勿入),二来国家的经济和上市公司整体业绩年年都在增长,股权资产很多平常无奇的年份也会增长百分之十几,而这一年年的百分之十几,正是长期复利奇迹的基本组成部分!

仔细观察一下就会发现,正是由于经济或快或慢的年年增长,每一轮熊市底部都高于上一轮熊市底部,每一轮牛市顶部也都高于上一轮牛市顶部,长期下来,牛熊已经不那么重要,股市的长期趋势就是在波动中越走越高。正所谓抄底逃顶也只是术,长期复利才是王道。

所以在投资市场上,天道酬懒不酬勤,很多忘了账户密码长期在外旅游的佛系青年,多年后打开账户一看收获丰硕。反倒是天天盯着净值和股价的投资者,勤奋20年还亏着的也不在少数。

要获得资本市场的长期高额回报,首要的条件就是:拿得住。

四、不追风格,预先站位

很多勤奋的投资者(甚至包括很多专业机构)特别喜欢做一件事情就是:追风格。

比如一轮牛市过去,发现指数类基金涨得最快,立马追进去,结果第二年转熊指数大跌;熊市之后又看见对冲基金熊市较稳,又追进去,结果下一年市场转牛,对冲基金大幅跑输大盘指数。

又比如2013~2015年看见小盘风格基金涨得快,追进去,结果2016~2019全是大盘风格,小盘风格惨跌;每年的新年度冠军产生立马追入,结果第二年因风格逆转业绩垫底(所谓冠军魔咒)。

还有追重组的、追定增的、追高频的……

实际上每种基金有各自的长处短项,各自有各自擅长的风格,如指数增强、股票多头类基金牛市最强,对冲基金熊市最抗跌,追风格往往导致全面做反。

以简单的大小盘风格轮动为例:

2003~2006,大盘风格占优

2007~2010,小盘风格占优

2011~2012,大盘风格占优

2013~2015,小盘风格占优

2016~2019,大盘风格占优

可以看出,每2~4年,大小盘风格就会转换一次。原因很简单,一个风格涨多了,估值就高了;而另一个风格否极泰来,从低估值中反转,引领下一个周期。

在投资中如果总是追牛熊、追风格,就成了在整体估值和局部估值上双重追涨杀跌,而这种顺应人性的做法无疑是走向亏损的捷径。

反过来说,如果真想获得长期超额收益,则必须逆向操作——预先介入前期表现较差较冷门的风格,而不能去追涨。如同打篮球防守时需要预判对方进攻方向并提前站位,如果都看到对方投出再去阻止就属于犯规了。

我们的做法,是不断在优质公司中卖出高估的买入低估的,因此在某一个风格走强导致估值过高时,我们就会换仓到被低估的另一种风格另一批股票,这从结果上也可以说是逆向投资或者冷门股投资。

在历史上我们在2012年持仓大小盘均衡,因此在2013年的小盘股行情中远强于大盘指数沪深300;2014年因小盘股估值太高切换到大盘股,等到2016~2017的蓝筹股估值修复,涨势就非常强劲;2018年因大盘股向上,小盘股向下完成估值修复切换到均衡偏中小盘,等待被低估的风格再次反转。

从结果上看,似乎我们的切换常常显得偏早,但人不能准确地预测未来,这种预先站位,不能保证最好的时机,却能确保我们手里的永远是低估值的一批好公司,确保安全、不犯大的方向性错误,从而可持续地获得好的长线业绩。

五、内在价值or股价,谁是根本?

股票即股权,基金投资的是多个企业股权的组合,如果你投资的企业的收入、利润和分红年复一年地增长,有时情绪化的市场先生短期给它的估值报价变低股价下滑,我们不仅不该恐惧,反而应该趁着促销打折多买点。

以典型的价值白马股贵州茅台为例,贵州茅台2002年净利润3.77亿,截至2019年9月最新的滚动一年净利409亿,近17年增至109倍,年化增幅32.3%。再把股息再投计入复利增长则有156倍,年化增幅35.2%,这就是贵州茅台内在价值的涨幅。

同期股价(后复权)从28.5涨至8416.4,共296倍,年化涨幅40.5%,比内在价值增长还高出5%。

原因在于2002年末茅台市盈率20.4倍,当前市盈率36.7倍,估值提升至原来的1.8倍,内在价值156倍×估值1.8倍=281倍,年化40%,就基本等于股价的实际涨幅。

这里就可以验证价值投资的结论:

1.对公司股票长期收益起决定性作用的是业绩增长+分红,即内在价值的增长。

2.对股价短期影响大的是市场过度表达的乐观/恐慌情绪,造成了估值的剧烈变化。

3.股价以内在价值为中轴上下往复波动。

4.实际股价收益=内在价值增长+估值变动。

5.如果2007年牛市不看估值以101倍市盈率买入茅台,在2008熊市中跌幅也高达60%。若在2012年7月~2013年12月再追涨杀跌一次,还能再亏48%(此时茅台仅9倍市盈率),并错过后面6年11倍的巨大涨幅。因此即使茅台这样不做任何操作就能17年涨296倍的长期大牛股,一样有很多投资者因追涨杀跌在上面亏钱。

6.在大众恐慌/低估值时买入,后面收益更高。

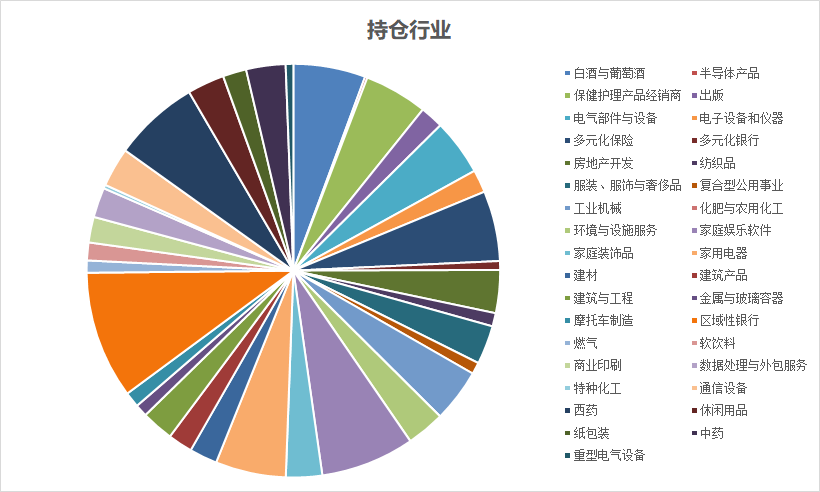

站在熊末牛初的当下,我们约持有35个行业的60家优质企业股票,平均市盈率不足18倍(这类好公司历史平均市盈率近30倍),面向未来,相信无论是3年的上行新周期还是10年的跨周期——钝感者成功!

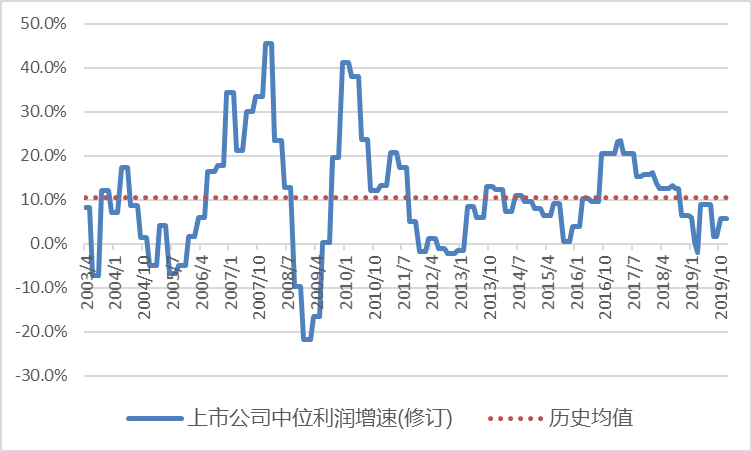

目前股市估值相较历史均值-34%,处于大幅打折状态,上市公司业绩增速中位值+5.8%。在当前时点投资,未来几年的盈利潜力推测为:

■大 □较大 □中 □较小 □小

备注:盈利潜力大通常意味着当前股市估值偏低/经济处于弱周期,未来大概率会因估值回升、经济回暖获得超额收益,但并不意味着市场会马上上涨,甚至不排除市场在情绪作用下中短期进一步下跌。盈利潜力小通常意味着当前股市估值偏高/经济处于强周期,未来大概率因估值下行、经济去泡沫出现滞涨或下跌,但并不意味着泡沫会立即破灭甚至不排除市场在情绪作用下中短期进一步上涨。

目前股市估值相较历史均值-34%,仍处于大幅打折状态。少数一线龙头股已经估值修复至合理偏高水平,但包括二线蓝筹在内的多数优质公司仍然估值极低。

当前上市公司季度同比增速中位值+5.8%,低于历史均值,处于弱经济周期,但增速较2019Q2有所回暖。

凤翔指数持续追踪历史,仅供检验选股能力理论研究。

100年来,全球的股票指数年化全收益约为10%,大多数投资者企图通过波段操作来战胜指数却最终跑输。我们的投资思想是“精选个股,适时对冲”,即持续通过优选绩优低估值的个股跑赢大盘指数,在择时方面采用抓大放小的原则,仅在大市显著高估时适时启用对冲策略规避大盘阶段性大跌。

许多高收益基金的问题是收益不可持续。凤翔投资用严格的投资纪律,严苛的风险分散策略(分散投资于几十家不同行业的优质公司,类似于持有国家经济优质资产包),使投资收益随国家的经济发展长年可持续。历史上看我们大部分月度跑赢指数,并且旗下同策略基金投资业绩基本一致。

*查看业绩数据请点击【凤翔数据】