【凤翔观察】凤翔投资2020年8月月报:如期反转

8月中证全指上涨2.14%,凤翔基金继续跑赢大盘指数,刷新历史新高。

上月我们对市场的快速上涨本来是有一些隐忧的,快牛就会导致其后的快熊,如果股指再连续月月暴涨大半年,估值快速从折价到大幅溢价,那明年就该跌了。

管理层肯定明白这个道理,所以在牛市刚起时,就开始出政策引导防范泡沫。于是8月份股指开启了震荡模式,大幅减缓了上涨速度。这下我们反而放心下来,毕竟,估值提升过快不利于市场的长期稳健上涨,月均上涨1%~2%更符合经济增长规律,让指数跟着业绩慢慢涨,更可能慢牛长牛,更符合经济健康发展需求。

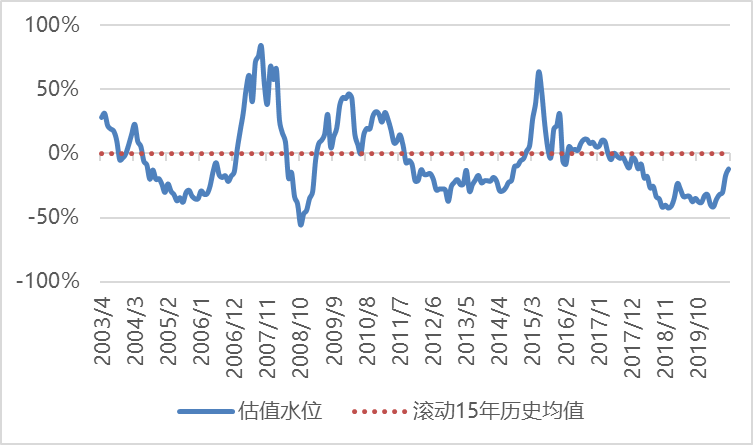

当前市场估值水位(折价12%)仍在十五年(两个完整牛熊周期)均值以下,整体是健康的。当然市场内部分化很大,这就要靠大家去去伪存真、卖高买低了。

基本面方面最好的消息是:2020二季度上市公司业绩如期V形反转,同比增速中位值从一季度的-28.2%回升至9.7%,超过2019年的增速。7月单月工业企业利润增速同比更是高达19.6%,下半年明确进入复苏周期,低估值个股一旦业绩向好,上涨空间就比较大。

中美关系方面大家已经越来越淡(麻)定(木)了,贸易战搞了2年多,大家一看咦中国没垮嘛,这属于鬼故事讲多了就不吓人了,反倒是每次美国冒出来新的制裁名单/措施时,短期的下跌回头看往往都是买入良机。

鉴于2020Q3~2021Q1经济将呈现逐季提升的加速增长状态,我们认为低估值的偏周期成长股可能会相对表现更好;估值较高的消费、医疗稳则稳矣,但缺乏大的向上空间。

目前股市估值相较历史均值-12%,处于打折状态,上市公司业绩增速中位值+9.7%,从2020年一季度的负增长中V型反转。在当前时点投资,未来3~5年的盈利潜力推测为:

□大 ■较大 □正常 □较小 □小

备注:投资收益=内在价值增长+估值变动,不断增长的内在价值是长期投资收益的主要来源,但估值变动造成短期市值起伏。此处盈利潜力大通常意味着当前股市估值偏低/经济处于弱周期,未来大概率会因估值回升、经济回暖获得除内在价值增长外的超额收益,但并不意味着市场会马上上涨,甚至不排除市场在情绪作用下中短期进一步下跌。盈利潜力小通常意味着当前股市估值偏高/经济处于强周期,未来大概率因估值下行、经济去泡沫出现滞涨或下跌,但并不意味着泡沫会立即破灭甚至不排除市场在情绪作用下中短期进一步上涨。

当前我们持有36个行业的64家公司股权,所持公司加权平均统计:

1. 市盈率15倍

2. 净资产收益率17%

3. 营业收入同比增长27%

4. 股息率2.2%

目前股市估值相较历史均值-12%,处于低估水平。部分白马消费、医药、科技股估值较高,而大部分公司,尤其顺周期行业公司估值较低,随着经济复苏,市场风险偏好提升,风格有可能出现转换。

当前上市公司公布的季度利润同比增速中位值9.7%,从2020年一季度的负增长中V型反转,结构方面小型公司增速较好,金融蓝筹等增速较弱。

凤翔指数持续追踪历史,仅供检验选股能力理论研究。

100年来,全球的股票指数年化全收益约为10%,大多数投资者企图通过波段操作来战胜指数却最终跑输。我们的投资思想是“精选个股,审慎对冲”,即持续通过优选绩优低估值的个股跑赢大盘指数,在择时方面采用少做少错、抓大放小的原则,仅在大市显著高估时审慎启用对冲策略规避大盘阶段性大跌。

许多阶段性高收益基金的最大问题是不可持续。凤翔投资用量化的严格投资纪律,严苛的风险分散策略(分散投资于几十家不同行业的优质公司,类似于持有国家经济优质资产包),使投资收益随国家的经济发展长年可持续。历史上看我们大部分月度跑赢指数,并且旗下同策略基金投资业绩高度一致。

*查看业绩数据请点击【凤翔数据】